La calma del mercado al contado de ether (ETH) hace que los operadores se concentren en los derivados, y algunos encuentran opciones más baratas en este entorno de baja volatilidad implícita.

Salvo un breve pico de $3.200 a principios de esta semana, ether, la segunda criptomoneda más grande por valor de mercado, se ha intercambiado principalmente en el rango de $2.400 a $3.200 desde finales de enero.

Read this article in English.

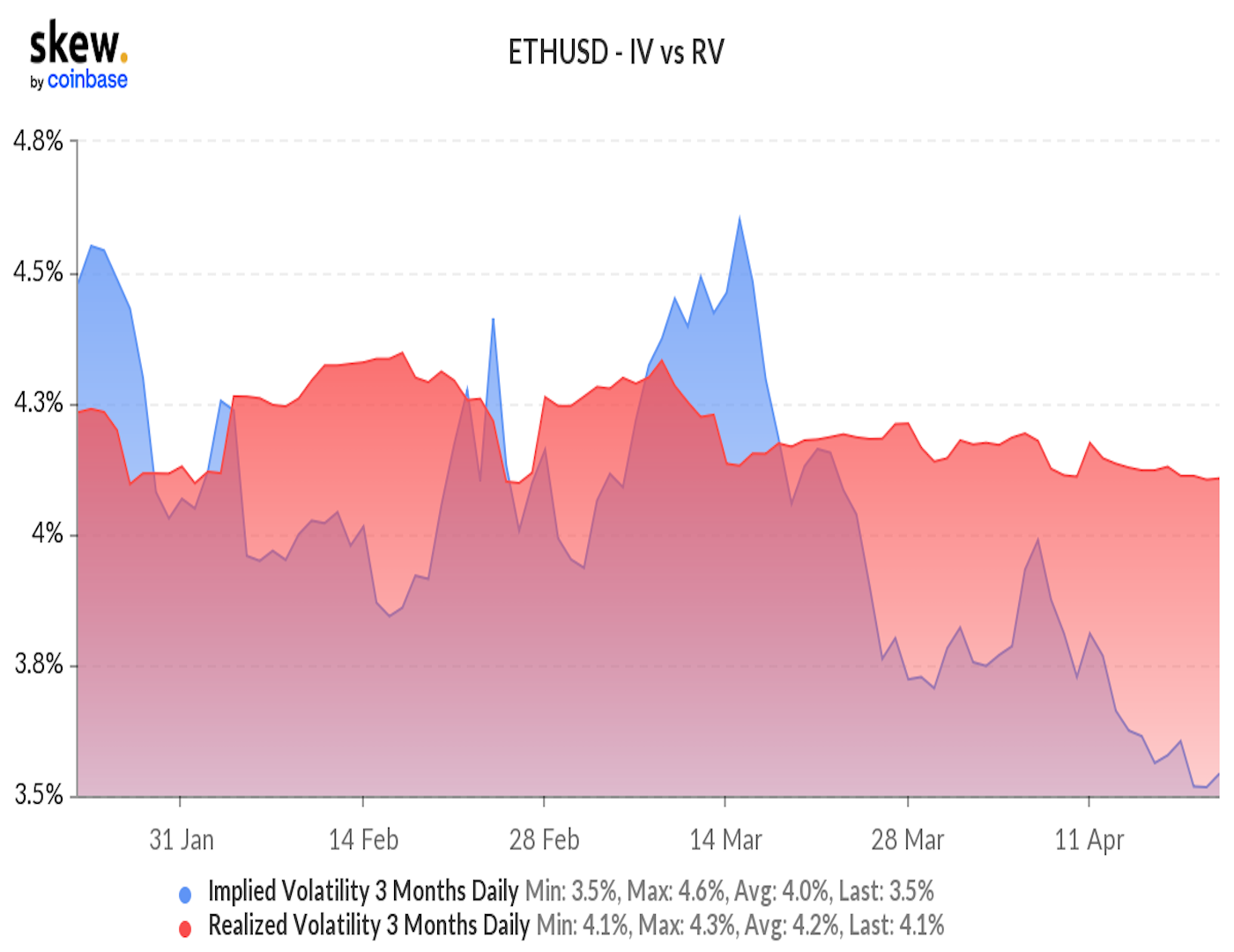

La combinación de la acción del precio sin rumbo y el crecimiento explosivo de las bóvedas de opciones DeFi ha llevado la volatilidad implícita (IV) diaria de tres meses de ether o las expectativas de turbulencia de precios al 3,5%, el valor más bajo desde noviembre de 2020, según datos proporcionados por Skew.

La volatilidad implícita está infravalorada en comparación con su media histórica, de 4,9%, pero también está significativamente barata en comparación con la volatilidad histórica diaria a tres meses, actualmente en 4,1%. El diferencial entre la volatilidad histórica y la volatilidad implícita es el más amplio desde julio de 2021.

En otras palabras, las opciones, tanto de compra como de venta, son baratas. La volatilidad implícita es uno de los factores críticos que determinan los precios de las opciones, que son contratos de derivados que otorgan al comprador el derecho pero no la obligación de comprar o vender un activo subyacente a un precio predeterminado en una fecha específica o antes. Una opción de compra da derecho a comprar, mientras que una opción de venta ofrece derecho a vender.

"En mi opinión, tiene sentido comprar opciones [de compra y venta] dado que la volatilidad es baja", dijo Samneet Chepal, analista cuantitativo de la firma de inversión en activos digitales LedgerPrime, a CoinDesk en un chat de Telegram. "El IV es bastante barato en gran parte debido a la acción agitada del mercado, lo que hace que los traders sean más complacientes con la venta de volumen más el impacto de la venta sistemática desde las bóvedas de opciones de DeFi".

Ether: volatilidades implícita y realizada a tres meses (Sked) (Skew)

Comprar opciones siguiendo la volatilidad implícita barata significa esencialmente tomar una postura ante la volatilidad a largo plazo. Es una apuesta de dirección neutral que generaría dinero siempre que haya oscilaciones de precios. La volatilidad implícita se revierte a la mitad y tiene un impacto positivo en el precio de la opción.

Si bien los mercados al contado y de futuros permiten a los traders realizar apuestas direccionales, las opciones abren una dimensión adicional del trading de volatilidad. Sin embargo, eso no está exento de riesgos. Por ejemplo, la volatilidad implícita puede mantenerse barata durante un período prolongado antes de rebotar a la mitad, y las opciones pierden dinero a medida que se acerca el momento del vencimiento. Se llama decaimiento theta, en el lenguaje de las opciones. Por lo tanto, los operadores que compran volatilidad a través de posiciones largas de compra/venta pueden perder dinero si el aumento esperado en la volatilidad implícita no se materializa antes del vencimiento.

"Si bien las opciones parecen baratas, existe el riesgo de que sigamos viendo una acción de precios entrecortada durante algún tiempo, lo que resulta en que la prima [de las opciones] se deteriore", dijo Chepal, y agregó que la venta de una estrategia denominada cóndor de hierro inverso podría mitigar el riesgo asociado a una acción de precios lateral de baja volatilidad continua.

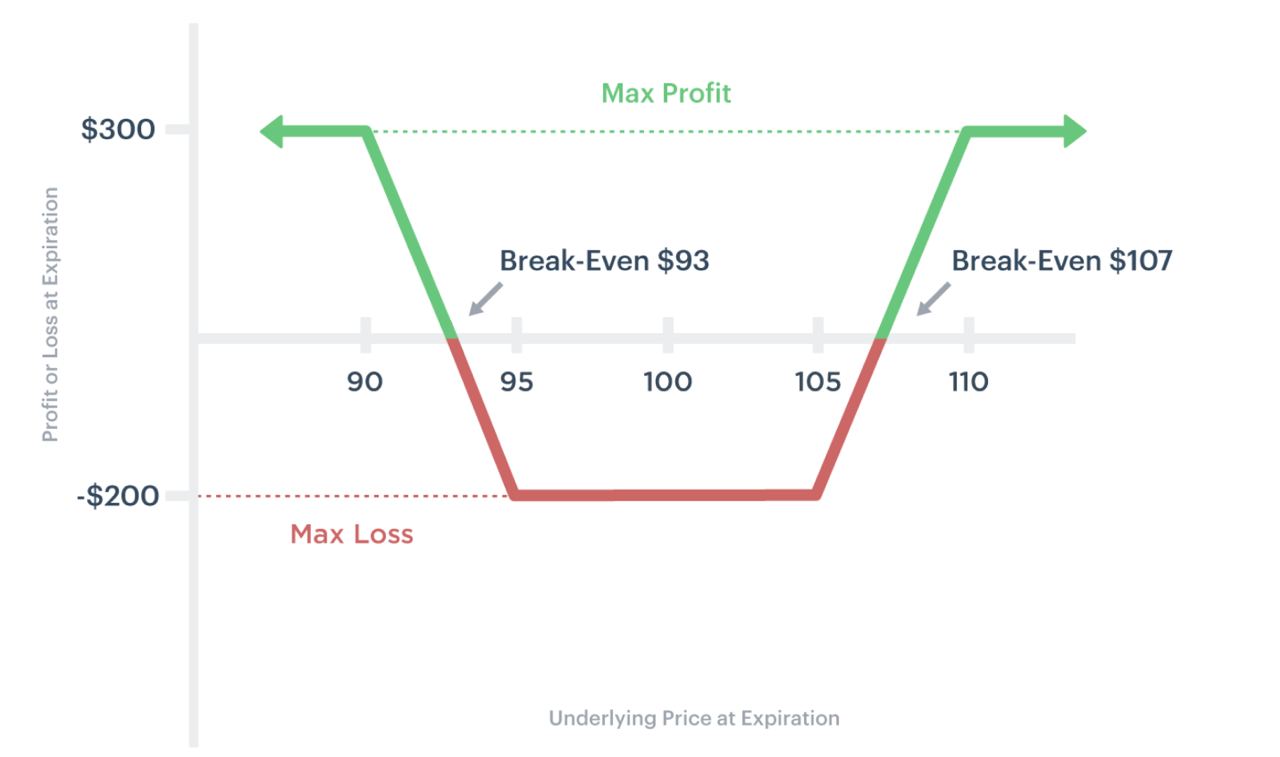

El cóndor de hierro inverso es una estrategia de cuatro partes establecida para el débito neto. Tanto el beneficio potencial como el riesgo máximo son limitados, como se ve a continuación.

Diagrama de resultados de una hipotética operación de cóndor de hierro inverso.

"Una alternativa podría ser vender cóndores de hierro, lo que puede dar como resultado un decaimiento theta más bajo en el caso de que el volumen continúe siendo bajo", dijo Chepal.

Griffin Ardern, un operador de volatilidad de la firma de gestión de criptoactivos Blofin, dijo: "Abril es un momento relativamente bueno para apostar por la volatilidad [con opciones de compra y opciones de venta], pero en este momento es preferible usar una combinación de opciones de compra para ir en largo con la volatilidad. Eso se debe a que las opciones de venta parecen relativamente sobrevaloradas".

De hecho, los sesgos put-call, que miden el costo de las opciones put en relación con las opciones call, muestran que las opciones put obtienen un precio más alto que las opciones call en todos los períodos de tiempo, incluido el vencimiento de seis meses. Los comerciantes han estado comprando salidas en los últimos tiempos. "También hemos visto una gran demanda de puts de baja delta [menor ejercicio], particularmente en ETH, a lo largo de los vencimientos hasta diciembre, con picos tan bajos como 1.000. Esto también podría ser una demostración del retraso de la fusión de ETH", dijo QCP Capital, de Singapur, en una transmisión de Telegram.

Ardern citó como estrategia preferida una combinación de spreads de relación de compra -comprar una call cerca del precio al contado y vender dos a un nivel superior- y una posición corta en futuros. "Si el IV sube y el mercado cae, obtendrá una mayor ganancia por un costo relativamente menor", dijo Ardern. "En comparación con la compra de strangles, el costo de desarrollar esta estrategia puede ser relativamente más bajo y lograr beneficios similares".

Las estrategias straddle y strangle se utilizan ampliamente para beneficiarse de un pico de volatilidad inminente. Estas estrategias implican comprar el mismo vencimiento de opciones call y put en números iguales.

La negociación de opciones es mucho más compleja que la negociación en el mercado al contado o la compra/venta de futuros. Antes de establecer una posición, los traders experimentados estudian las llamadas opciones griegas como delta, gamma, theta y vega. Esta puede ser una tarea desalentadora para los no iniciados y jugar con opciones sin los conocimientos necesarios puede conducir a pérdidas significativas.

Este artículo fue traducido por Marina Lammertyn.

DISCLOSURE

Please note that our privacy policy, terms of use, cookies, and do not sell my personal information has been updated.

The leader in news and information on cryptocurrency, digital assets and the future of money, CoinDesk is a media outlet that strives for the highest journalistic standards and abides by a strict set of editorial policies. CoinDesk is an independent operating subsidiary of Digital Currency Group, which invests in cryptocurrencies and blockchain startups. As part of their compensation, certain CoinDesk employees, including editorial employees, may receive exposure to DCG equity in the form of stock appreciation rights, which vest over a multi-year period. CoinDesk journalists are not allowed to purchase stock outright in DCG.

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/VAHCLH2S7JHMDCPPC4LIADOTOA.jpg)

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/BS2XHU5VAZEMJCJILMTPFOP5BA.jpg)

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/5ZZSXIXNS5A5VID7I2YI2ZET2I.jpg)

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/AIZ2EYO45JDGZESMFFE3H22YY4.jpg)

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/2UFW3MKXMBAUHDB3K6XWZND47Q.jpg)